【编者按】 6月3日上午,在2023第七届集微半导体峰会上,工信部电子信息司副司长杨旭东作了主题演讲,梳理回顾了我国面板和光伏产业20年来的发展道路,以及对集成电路行业的借鉴意义,受到与会者的欢迎和热议。我们根据录音整理了演讲实录。经同意,我们发布这个演讲实录,供业界参考。

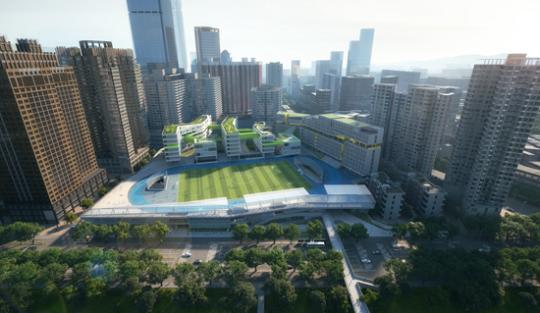

(相关资料图)

(相关资料图)

各位同事:

感谢厦门工信局和集微的邀请,再次来到这里。当前全国上下大兴调查研究之风,部里要求我们深入产业一线掌握动向,问计寻策。集微搭建的这个平台,汇集了众多的头部企业、机构和专家,是我们开展行业调研很好的机会,也是和大家交流观点很好的机会,我很珍视这个场合。前年,我在这里主要谈了对集成电路,或者说芯片行业的认识。去年,谈了对行业发展的策略。两次的报告,方向性地回答了芯片行业“怎么看、怎么样、怎么办”的问题。两年过去了,行业的内外形势并没有发生根本逆转,只是进一步的深化,前两次报告的基本结论仍然成立。在这样的公开场合,对于形势复杂严峻、重要又敏感的芯片行业,我该说的,和能够说的,基本已经说完了。昨天,到厦大和老师同学聚,做了一些讨论,给了我很好的启发。这一次,我着重带着大家回顾一下半导体的另一面,面板和光伏产业发展之路。

去年,我就和老杳说过,既然你高举“半导体峰会”这面大旗,只论及芯片行业,是不充分的。面板和光伏,与芯片同属半导体行业,都是我们部以及电子信息司关注和服务的对象,这次我帮集微补上这个短板。更重要的是,与面板和光伏相比,当前芯片行业的外部形势更加严酷,“风卷乱雪,寒气袭人”,整个行业都在“踏雪寻路,勉力攀登”。加之行业本身的技术产品难度和产业链复杂度要大很多,面板和光伏走过的曲折波澜的发展之路,芯片行业未必能重现,但历史的经验教训,对芯片行业仍然具有重要的借鉴意义。在这里谈面板和光伏,我认为是恰当的。

怎么谈?去繁就简,我在这里梳理呈现以2003年为开端,20年来面板和光伏行业的一些重大事件。之所以用20年这样的时间界面,既是一种“方便法”,也是产业发展的自然逻辑。

首先看面板。

2003年,在大尺寸TFT-LCD领域,全球市场基本被韩国的三星、LG、现代,台湾地区的友达、华映、奇美,日本的夏普、日立等企业占据,中国大陆企业尚在门外。

2003年1月,京东方与韩国现代电子合作,正式进入TFT-LCD领域。同年9月,京东方在北京投建TFT-LCD 5代线。

2003年3月,上广电与日本NEC合作,投建TFT-LCD5代线。

2004年9月,彩虹股份投资设立新公司,年产100万只大屏幕高清晰度彩色显像管。

2005年2月,财政部、国家税务总局印发《关于扶持薄膜晶体管显示器产业发展税收优惠政策的通知》。

2005年5月,京东方TFT-LCD5代线量产,标志着中国大陆“无自主液晶显示屏时代”的结束。

2006年6月,龙腾光电在昆山的5代TFT-LCD产线正式投产。

2007年6月,四川虹欧成立,启动42英寸以上PDP显示屏项目,走上了另外一条技术路线。

2008年9月,彩虹集团在咸阳建成中国大陆第一条液晶玻璃基板产线。

2008年10月,清华大学和维信诺在江苏昆山建成中国大陆首条PMOLED中试线。

2009年4月,京东方在合肥投建中国大陆首条6代TFT-LCD产线。该项目开启了当前被热议和追捧的高科技产业发展“合肥模式”。

2009年5月,东旭集团在郑州建成中国大陆首条6代液晶玻璃基板产线。

2009年6月,中国电子视像行业协会带领整机企业赴台湾地区采购液晶面板,采购金额达44亿美元,总量超过1200万片。

2010年1月,国家发改委、工信部印发《2010-2012年平板产业发展规划》。

2010年1月,华星光电8.5代TFT-LCD产线在深圳正式开工。

2010年12月,成都中光电第一片4.5代0.5mm超薄玻璃基板产品下线。

2011年6月,京东方8.5代TFT-LCD产线在北京投产,这是中国大陆首条8.5代线。

2012年2月,清华大学和维信诺共同申报的“有机发光显示材料、器件与工艺集成技术和应用”项目,荣获2011年度国家技术发明奖一等奖。

2012年3月,财政部、海关总署印发《关于新型平板显示器件重大项目进口设备增值税分期纳税有关政策的通知》。

2013年10月,TCL宣布建设8.5代TFT-LCD产线。

2013年11月,京东方鄂尔多斯5.5代AMOLED产线投产,这是中国首条、全球第2条AMOLED产线。

2013年,中国大陆以液晶面板为代表的新型显示产业规模首次突破千亿大关。

2014年10月,国家发改委、工信部印发《2014-2016年新型显示产业创新发展行动计划》。

2014年10月,日本电气硝子在厦门开工建设液晶基板玻璃产线。

2015年12月,京东方在合肥投建全球首条10.5代TFT-LCD产线,美国康宁液晶玻璃基板项目同步开工建设。

2016年1月,习近平总书记视察重庆京东方。

2017年10月,京东方在成都投建6代柔性AMOLED产线。

2017年12月,京东方10.5代TFT-LCD产线在合肥投产。

2018年1月,工信部批复成立国家印刷及柔性显示制造业创新中心。

2019年11月,工信部、安徽省主办的首届显示产业大会在合肥召开。

2019年12月,京东方武汉10.5代TFT-LCD产线投产。

2019年,中国大陆显示面板出口额214亿美元,首次实现贸易顺差。

2020年6月,TCL发布公告,与日本JOLED在喷墨印刷OLED领域开展技术合作。

2020年10月,京东方收购南京及成都中电熊猫TFT-LCD产线。

2021年3月,财政部、发改委、工信部、海关总署、税务总局印发《关于2021-2030年支持新型显示产业发展进口税收政策管理办法的通知》。

2021年,中国大陆已建成显示面板产能达2亿平方米/年,营收达到5868亿元,跃居全球第一。

2022年5月,中国大陆首条G8.5+液晶基板玻璃产线在彩虹股份合肥基地实现量产。

2022年5月,天马宣布在厦门合资投建第8.6代新型显示面板产线和Micro-LED全制程试验线。

2023年2月,京东方在北京投建LTPO第 6代新型半导体显示器件生产线项目。

接着看光伏。

2003年开始,欧洲各国相继制定鼓励政策,加大补贴支持光伏发电,全球光伏产业迎来全面爆发。这一年,世界太阳能电池年产量超过740MW,产能主要集中在日本和欧洲。

2003年12月,无锡尚德15MW单晶硅太阳能电池产线投产,这是中国大陆第一条产线。

2004年1月,洛阳中硅研发国内首个12对棒节能型多晶硅还原炉。

2005年12月,洛阳中硅建成投产国内第一条300吨多晶硅产线。

2005年12月,尚德电力在美国纽交所上市,成为首家登陆国际资本市场的中国光伏企业。

2005年,中国太阳能电池组件产量约200MW,占全球产量的11%。组件95%以上出口海外,所用多晶硅95%以上从海外进口,呈现出“两头在外”的产业格局。

2006年,原信息产业部设立专项,推动太阳能电池用多晶硅材料、生产设备研发和产业化。

2006年,中国太阳能电池产量达400MW,成为仅次于日本(926.9MW)和欧洲 (680.3MW)的全球第三大生产国。

2007年9月,江苏中能多晶硅产线投产。同年,赛维投建马洪硅料厂,英利投建六九硅业。

2007年,中国太阳能电池产量达到1088MW,跃居全球第一。

2008年,国际市场多晶硅价格飙升至500美元/公斤。我国多晶硅年产量4000吨,光伏组件企业数量超过400家。

2009年7月,财政部、科技部等部门印发《关于实施金太阳示范工程的通知》。

2010年4月,工信部指导国内13家光伏企业共同签署发布《推动光伏发电“一元工程”倡议书》。

2010年12月,工信部、国家发改委、环保部等部门印发《多晶硅行业准入条件》。

2010年,中国光伏组件产量全球占比达到50%,在西部光照优势地区建成一批并网光伏电站。

2011年11月,美国对中国光伏产品发起“双反”调查。

2011年,中国光伏在美上市企业集体亏损。到年底,中国光伏企业超过1/3处于停产或半停产状态。

2011年,我国多晶硅产量跃居世界第一,但多晶硅进口仍达4万吨,接近需求的一半。同年,多晶硅设备企业京运通上市。中国光伏领域第一项国际标准通过立项。

2012年2月,工信部印发《太阳能光伏产业十二五发展规划》。

2012年3月,美国宣布对中国光伏产品反补贴调查初裁结果,5月宣布反倾销调查初裁结果。9月和11月,欧盟先后对中国光伏产品发起“双反”调查。11月,印度对中国光伏产品发起反倾销调查。

2012年,中国光伏组件产值和销售额双双下降,多晶硅停产企业数量接近90%。

2013年3月,无锡尚德破产重整。同年,绥化宝利被法院查封,江西赛维申请破产保护,保定英利债务违约。

2013年5月,中电光伏在土耳其100MW电池、300MW组件工厂投产。

2013年12月,欧盟宣布对中国光伏电池、组件等产品征收“双反”税。

2013年,中国光伏电池对美国出口额下跌48%,对欧洲出口额下跌71%,350多家企业破产。

2013年7月,国务院印发《关于促进光伏产业健康发展的若干意见》。

2013年9月,工信部印发《光伏制造行业规范条件》和《光伏制造行业规范公告管理暂行办法》。

2013年,我国多晶硅生产综合电耗达到140千瓦时/千克以下,多晶、单晶硅电池转换效率分别达18%和20%。

2013年,中国新增光伏装机量首次突破10GW,首次成为全球年新增光伏装机规模最大市场。

2014年1月,美国对中国晶硅光伏产品发起第二次“双反”调查。

2014年6月,工信部指导、民政部批准成立中国光伏行业协会。

2014年12月,加拿大对中国晶硅光伏组件和层压件产品发起“双反”调查。

2014年12月,工信部印发《关于进一步优化光伏企业兼并重组市场环境的意见》。

2015年初,天合光能与马来西亚本土企业合作,建设500MW光伏组件工厂;5月,在泰国建设700MW光伏电池和500MW组件工厂。

2015年5月,欧盟决定对中国晶硅光伏组件及关键零部件发起“反规避立案调查”。

2015年6月,国家能源局、工信部、国家认监委印发《关于促进先进光伏技术产品应用和产业升级的意见》,实施“光伏领跑者”计划。

2015年,中国光伏发电累计并网容量达到43GW,累计光伏装机容量跃居全球首位。

2016年11月,国家发改委、国家能源局印发《电力发展“十三五”规划》。

2017年4月,工信部印发《太阳能光伏产业综合标准化技术体系》。

2017年7月,中国专家首次当选国际电工委员会太阳能光伏能源系统技术委员会(IEC/TC82)副主席。

2018年1月,安徽福莱特年产90万吨光伏组件盖板玻璃项目投产,成为当时全球最大的光伏玻璃产线。

2018年4月,工信部等六部门联合印发《智能光伏产业发展行动计划》。

2018年9月,欧盟对中国光伏产品“双反”措施到期终止,双方恢复正常贸易。

2018年12月,三峡新能源格尔木500MW光伏领跑者项目正式并网发电, 上网电价首次低于燃煤发电标杆电价。

2018年,光伏电池设备企业捷佳伟创、迈为科技上市。

2019年1月,国家能源局印发《关于积极推进风电、光伏发电无补贴平价上网有关工作的通知》。

2019年6月,正泰新能源与埃及企业开展合作,建设阿斯旺本班光伏产业园。

2020年9月,习近平总书记提出我国力争在2030年前实现“碳达峰”,2060年前实现“碳中和”,为我国光伏产业发展指明了方向。

2020年,以连城数控、固德威、明冠新材、美畅新材、中信博等为代表的光伏设备、材料、零部件企业相继上市。

2021年12月,工信部等5部门印发《智能光伏产业创新发展行动计划》。

2021年,国内多晶硅价格急速上涨,从年初83元/公斤最高涨至269元/公斤。到年底,中国光伏发电装机超过300GW。

2022年8月,工信部、市监总局、国家能源局印发《关于促进光伏产业链供应链协同发展的通知》。

2022年8月,中国光伏发电装机首次超越风电,成为新能源领域第一大电力来源。

2022年,中国光伏产业总产值突破1.4万亿元,多晶硅、硅片、电池、组件产量全球占比均超过80%。硅异质结太阳能电池转换效率创造26.81%的世界新纪录。

2023年1月,工信部等6部门印发《关于推动能源电子产业发展的指导意见》。

2023年3月,中国光伏累计装机超过水电,成为全国第二大电力来源。

2023年4月,中国和巴西光伏行业协会在上海召开“中国-巴西光伏产业交流研讨会”,并签署合作备忘录。

各位,面板和光伏的历史回顾说完了,行业发展的故事仍在继续。其实,同样精彩的行业故事还有很多,强相关的有LED行业,弱相关的还有光电子器件行业,大家有兴趣可以自行去探索一番。

对于面板和光伏产业,我在这里罗列的流水账、大事记和编年史,外人或许会觉得索然无味,但对于从业者而言,足以跌宕起伏、惊心动魄。在我看来,回顾产业发展史,比看那些空洞热闹的好莱坞大片精彩多了。回望历史想要说明什么?在我们小学和中学时候,老师还带着我们总结“主题思想”,在座各位大概都读过大学和研究生,应该有能力在历史事件基础上总结出道理和规律,汲取经验和教训,谋划后续行动。对于现在和未来,过往的历史未必会重现,但历史值得参考。

回到芯片行业,能够从20年的面板和光伏发展史获得什么启发和借鉴。如鲁迅所言,一部《红楼梦》,“经学家看见《易》,道学家看见淫,才子佳人看见缠绵……”。一部产业发展史,有的人看到“市场驱动、政策引导”,有的人看到“应用牵引、产业支撑”,有的人看到“上下联动,成链推进”,有的人看到“苦练内功、强基固本”,有的人看到“产教融合、资本助力”,有的人看到“企业内卷、艰难求生”,有的人看到“国际合作、服务全球”,有的人看到“过程曲折、前途光明”,这些观察和结论都有道理。当前芯片行业爬坡过坎、攻坚克难、创新突破和实现安全稳定发展过程中,从历史得出的这些判断、经验以及教训都很重要。当前形势下,比以往更需要产业链各环节深化协作配合,更需要团结国内外各方力量,综合施策、合力并进。去年的集微峰会上,对于芯片行业,我提出,“顺应时代、坚定信心,协作共赢,有所作为。”当前,借鉴面板和光伏的“他山之石”,可以补充表述为,“形势所迫、因势利导;坚定信心,追求极致;协作共赢,有所作为”。

各位,前两年的集微峰会上,我反复论证,在当前大变局时代,芯片是一个超常规重要的行业,是一个底层赋能的行业,是所有智能、计算、存储、大数据、大连接的技术和器件基础。行业的技术进步和产品能力提升,支撑服务全球智能化浪潮,推动人类生产生活方式转变,从而提升全人类福祉,我们的事业是星辰大海!芯片行业超高技术含量、超高投入强度、超复杂、超长链条的特点,注定我们行业自然演进到全球分工合作格局,各国和地区产业主体相互协作、相互依存,沿着摩尔定律的方向,发挥着分工和专业化不断提升的效率,实现了60年来全球芯片行业的大繁荣。当前芯片行业的混乱和困难,不是技术演进和市场竞争本身造成的。换句话说,目前的局面,不是行业内在规律的一部分,而是外部压力和割裂政策导致的。去年我就说过,逆全球化的干扰政策,只会“阻滞”,却无法“阻止”行业全球分工合作的内在需求。经过各国和地区产业主体的适应、调整和磨合,新的全球分工格局和行业秩序还是会形成。为此,我们需要携手全球的合作伙伴,一起努力,做好准备!

全世界产业参与者,团结起来,联合起来!

就这些。谢谢大家!

关键词: